【跨境財富傳承系列】

家族信託在家族辦公室實務運用解析

近幾年來,全球高資產對象,開始針對家族企業及資產能在未來達到永續傳承而普遍興起成立家族辦公室的念頭。所謂家族辦公室,是結合投資管理,財富移轉,以及下一代接班計劃等有關家族企業及資產在永續傳承中所架構的一個決策中心,其中牽涉相關稅務、法律、風險控管等各層面,而在實務上,若結合家族信託,將使家族辦公室的功能更為周全。

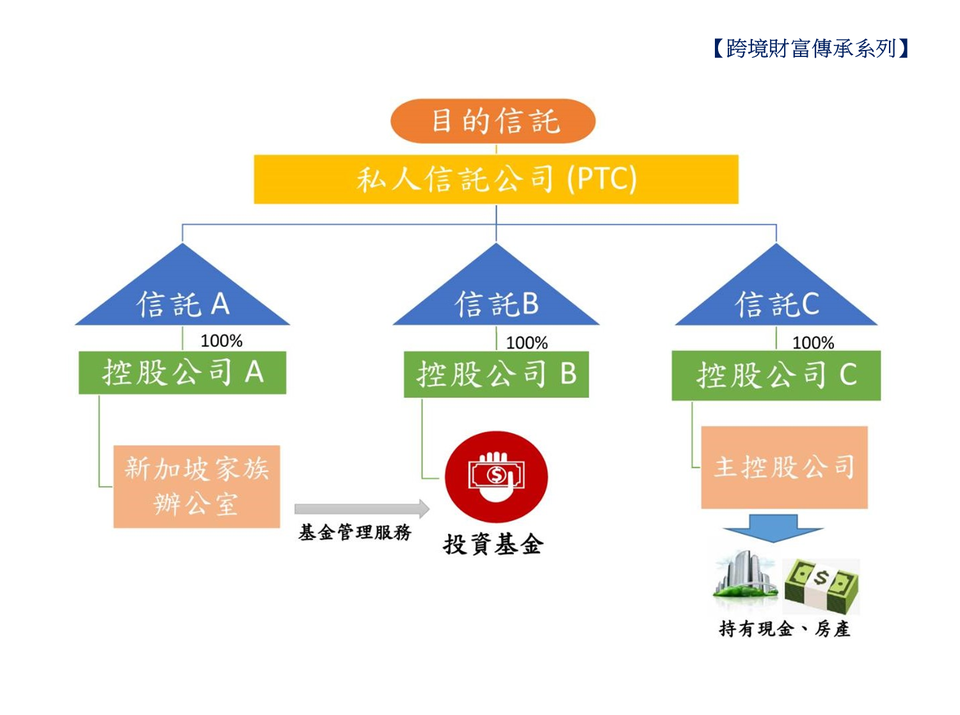

通常信託在國外,不管是信託類別、委託人裁量權(例如:限制繼承人、受益人變更或終止信託契約之權利)、信託期間、受託人選任等,都具有較大的彈性。像國外常見由委託人設立一家私人信託公司(PTC),由委託人家族成員擔任該公司董股,來擔任該委託人家族信託的受託人,而針對委託人身故後,該私人信託公司的股權爭議問題,則可以利用設立一目的信託來解決,目的信託的特性,在於該信託是基於某種“目的”而成立的信託,目的信託無特定受益人,可由委託人生前擬定信託契約,針對後續委託人若身故後,要如何預先將私人信託公司股權做安排,如此做法的優點在於,家族成員可自行擔任受託人角色,不僅營運成本較低、保密性更高,所持有的信託資產可多樣化,並能加快投資決策速度。

而目前在亞洲,除了台灣正在積極透過修法推動家族辦公室業務,新加坡也已制定明確且符合稅收要求的家族辦公室架構,自2022年1月1日起,新加坡稅務局對《新加坡所得稅法案》中的基金稅務豁免條例進行了更名,其中13R更名為13O,13X更名為13U。新加坡家族辦公室門檻,由原先13R方案中的非強制 500 萬新幣(等值 300 萬美金),提高為13O強制最低 1000 萬新幣(等值 600 萬美金)起,在取得新加坡金融管理局同意後,該家族辦公室將可豁免持有管理基金的許可證,而家族成員也將視該家族辦公室規模,在特定人數內可另外申請工作准證,並逐步完成家族辦公室架構。

透過家族信託與家族辦公室的結合,不僅能使家族企業透過合適的接班人永續經營,並能使家族資產達到最佳化的管理及傳承效果。

#跨境財富傳承系列