滙益集團 總經理 李坤原

近來業界開始普遍探討如何協助企業進行家族資產傳承規劃,例如成立家族辦公室,坊間也出現許多以“家族辦公室”來命名的公司,宣稱可以提供家族辦公室業務,但您真的了解-何謂家族辦公室?

所謂家族辦公室是指私人成立的機構,目的是為了針對家族資產做管理及傳承,實務上可以是類似投資公司或閉鎖型公司,只是功能擴大,除投資及股權控制目的,還包括法律、稅務等議題,最重要的是,建立家族成員核心價值。

依據筆者經驗,許多企業在未清楚家族辦公室的真正功能前,就支付高昂的諮詢費,結果卻是空有家族辦公室架構,而達不到實際上的效果,還常常因爭產使得家族成員之間心存芥蒂。為此,筆者建議,應先清楚資產傳承的工具為何,以及希望如何透過傳承工具達到財富合理分配的目的,畢竟,在人性面前,理想與現實之間常存在差距。

家族信託-兼顧情、理、法的租稅工具

大多數的人,對於信託,其實是毫無概念的,有句常言說道:“富不過三代”,意思是指,上ㄧ代的優越,即使化為財富,但並不代表能順利傳承到三代以上,綜歸原因,在於任何可以變現方式處理的資產(例如有價證券、不動產、保單等),都可能因未來下ㄧ代未做好風險控管而被處份或抵押,到時對上ㄧ代而言,資產已分配,也無力挽回,但如果能事先做好規劃,預先將資產交付信託,在特定信託類型下,可針對信託受益人的受益權加以約束及控制,並可當受益人有私人龐大債務時,在法律上排除債權人對信託利益的請求。

或許不能知道未來,但至少可以規劃現在

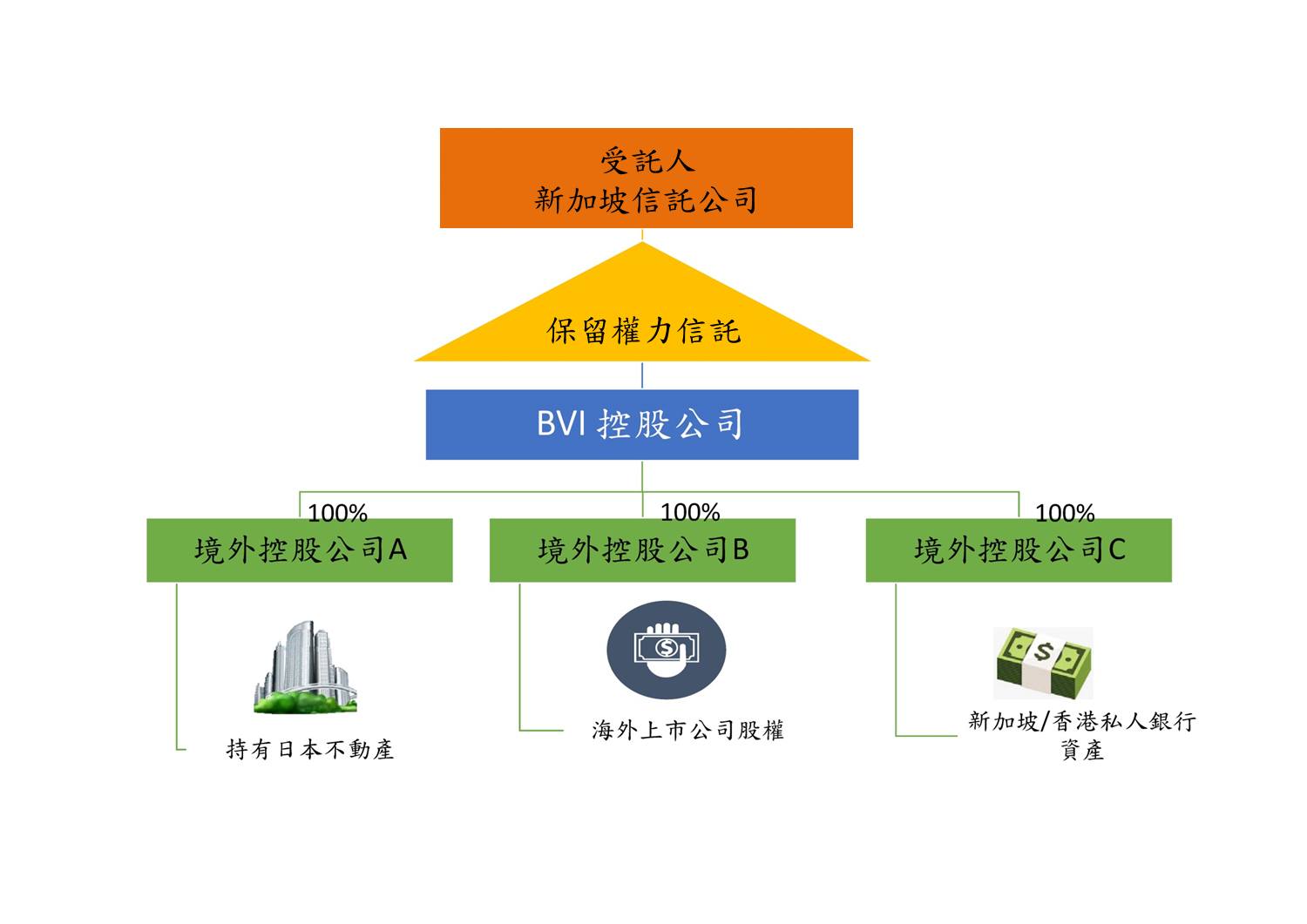

在筆者遇到的眾多案例中,最常被問到的是:我把資產交付信託後,我對資產還能有控制權嗎?答案是:當然可以。以英美法制信託架構下,信託主要區分為可撤銷信託及不可撤銷信託,而之所以在亞洲地區企業主先前對是否要將資產交付信託有不確定感,歸根原因主要還是在於想對家族資產能掌握“控制權”。以香港和新加坡而言,採行的是英系信託法制,最常見的信託規劃為“保留權利信託"(Reserved Power Trust),在該信託架構下,委託人即使將資產移轉給受託人,但仍能透過信託契約約定保留部份控制權力,其中,最重要的是“新增受益人”。畢竟,如何使上一代的法定繼承人,都能享有法定利益,避免未來因委託人身故後而有爭產情事,才是上ㄧ代做家族傳承規劃的首要考量。

此外,全權信託(Discretionary Trust),也是常見的規劃模式,在該信託架構下,委託人雖然將資產交付受託人,但委託人可準備ㄧ份意願書(Letter of Wishes),由受託人依據委託人意願,針對像信託架構、投資策略或受益分配隨時因不同情況下進行調整,相對也提供委託人對信託的部份控制權,而委託人生前也可隨時修改意願書,這背後代表的意義是:或許你不能知道未來,但至少,你可以規劃現在。

對於家族資產未來如何傳承,你可以選擇什麼都不做,或者,真正好好去了解你需要的是什麼,就像客戶也常問我,那如果以後我的子女如何又如何時我該如何?我常笑著回答說:那就全部捐給慈善基金會,應該也是不錯的選擇?